Raj podatkowy w Polsce – brzmi jak clickbait, prawda? Ale nim nie jest! Naprawdę możesz prowadzić biznes nie płacąc przy tym ZUSU, ani podatku dochodowego. Oczywiście pojawiają się pewne “haczyki”, o których Ci opowiem.

Jesteś studentem do 26 roku życia?

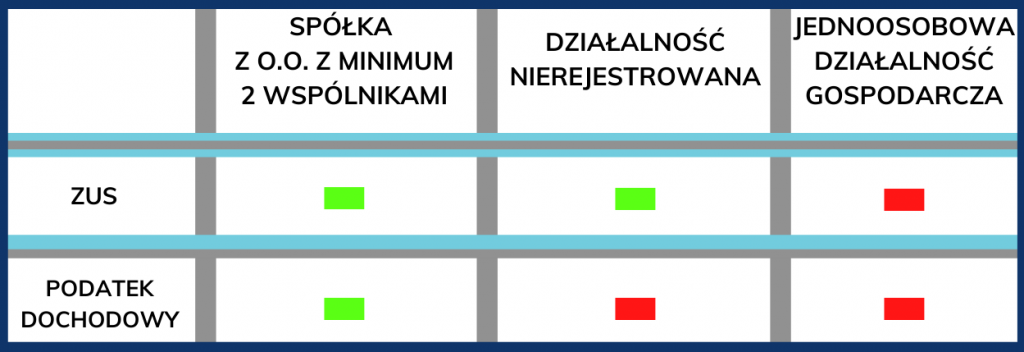

Jeżeli jesteś studentem i nie przekroczyłeś 26 roku życia to masz następujące opcje:

- Możesz założyć działalność gospodarczą. Nie skorzystasz jednak wtedy z PIT-u dla młodych. Czym jest PIT dla młodych? To ustawa, która mówi o tym, że osoby do 26 roku życia, które są zatrudnione na umowę zlecenie lub umowę o pracę nie muszą płacić podatku PIT, jeżeli ich dochody nie przekraczają około 85 000 zł rocznie.

Jeśli więc założysz jednoosobową działalność gospodarczą to będziesz musiał odprowadzać ZUS, nawet jeśli to będzie tzw. mały ZUS przez pierwsze 2 lata. Tak samo będziesz musiał płacić podatek dochodowy, bo nie załapiesz się na ulgę dla młodych.

- Możesz założyć działalność nierejestrowaną. Według tej ustawy osoba fizyczna, której zarobki nie przekraczają miesięcznie kwoty 1 300 zł nie musi zakładać firmy, prowadzić ksiąg etc. Jedynie pod koniec roku należy rozliczyć PIT i odprowadzić podatek dochodowy.

Jednak podatek dochodowy będziesz musiał płacić, bo PIT dla młodych nie obejmuje młodych przedsiębiorców tak jak już mówiliśmy.

- Możesz założyć spółkę z ograniczoną odpowiedzialnością. Proponuję to rozwiązanie jako najlepsze, bo bez ZUS i dochodówki.

Dlaczego?

– Bo JDG nie zwalnia Cię z zapłaty składek na ZUS, ale posiadanie spółki już tak, jeśli posiadasz spółkę z o.o. z minimum 2 wspólnikami (spółka jednoosobowa musi płacić ZUS tak samo jak JDG).

– Bo JDG ani działalność nierejestrowana nie pozwala Ci korzystać z ulgi PIT dla młodych, a umowa zlecenie z Twoją spółką już tak.

Mając spółkę wystarczy, że opłacisz księgowość, około 150-200 zł miesięcznie i to na tyle opłat. Nie będziesz miał problemu z ubezpieczeniem, ponieważ będziesz ubezpieczony przez uczelnię. Twoja spółka z o.o. może zatrudnić Ciebie na umowę zlecenie, dzięki czemu nie będziesz musiał płacić podatku dochodowego. A Twój zarobek do 85 000 zł rocznie wchodziłby do spółki w koszty jako koszt pracownika na umowie zlecenie.

Według mnie założenie spółki z o.o. w tym przypadku jest najbardziej opłacalne. Nie musisz płacić ani ZUSU (który musisz płacić korzystając z ustawy “PIT dla młodych” na JDG), ani podatku dochodowego (który musisz płacić w działalności nierejestrowanej oraz przy JDG). W spółce płacisz tylko za księgowość.

Jesteś osobą powyżej 26 roku życia – co teraz?

A co w przypadku, kiedy założyłeś spółkę z o.o., ale nadchodzą Twoje 26 urodziny? Według ustawodawcy Twoja młodość właśnie dobiegła końca i jako prezent urodzinowy otrzymujesz obowiązek płacenia podatku dochodowego i ZUSU. I co teraz zrobić? Możesz zatrudnić się w swojej spółce na ⅛ etatu. Dzięki temu poniesiesz małe koszty, a będziesz w pełni ubezpieczony.

Jeżeli chodzi o wypłacanie pieniędzy – jest na to kilka sposobów, dzięki którym unikniesz podwójnego opodatkowania, czyli największej wady spółki z o.o. Podwójne opodatkowanie polega na tym, że od dochodu swojej spółki musisz zapłacić CIT 9% oraz podatek dochodowy 17 lub 19% (w zależności od tego, jak się rozliczasz).

Natomiast są inne sposoby na wyciąganie pieniędzy ze spółki niż dywidendy.

- Jednym z nich jest wypożyczenie majątku do spółki. Np. wypożyczasz samochód za 1 500 zł miesięcznie (no, chyba że masz stare seicento, to za 50 zł 🙂 – to musi być cena rynkowa).

- Drugi sposób to posiedzenia zarządu. Posiedzenia zarządu muszą być organizowane w celu omówienia spraw, które wymagają decyzji zarządu. A za organizowanie posiedzeń zarządu, możesz pobierać sobie wynagrodzenia, np. 5 000 zł kwartalnie lub podobną kwotę.

- Kolejny sposób, to świadczenie dzieł dla spółki. Np. zawierasz ze spółką umowy o dzieło z 50% kosztem uzyskania przychodu. Czyli zamiast 17% podatku, zapłacisz tylko 8,5%. Np. jednego miesiąca sprzedajesz spółce na umowie o dzieło 10 filmów z przeniesieniem pełnych praw autorskich i za każdy film kasujesz spółkę np. 1 000 zł i dzięki temu zarabiasz 10 000 zł, a podatek płacisz tylko od 5 000 zł.

Niestety ZUS wprowadził “spowiedź” z umów o dzieło od 2021 roku. Co to znaczy? Jeżeli świadczysz taką umowę dla spółki, to musisz zgłosić to do ZUSU. ZUS może stwierdzić, że nie jest to umowa o dzieło, a umowa o pracę. Dlatego ważne jest, aby faktycznie były to dzieła, których nie da się zakwestionować.

Płacisz tylko podatek dochodowy

Jeżeli przekroczyłeś 26 rok życia i dopiero zaczynasz swoją przygodę z przedsiębiorczością, a Twoje przychody są jeszcze małe i nie przekraczają 1 300 zł miesięcznie, to polecam wybór działalności nierejestrowanej. Oczywiście w dalszym ciągu możesz założyć spółkę z o.o., ale będziesz musiał płacić za księgowość. Dlatego lepszą opcją będzie wybór działalności nierejestrowanej. Będziesz musiał jedynie pod koniec roku rozliczyć się PITEM.

I tutaj TIP ode mnie. Jeżeli nie przekroczyłeś progu przez pierwsze miesiące, ale np. w marcu przekroczysz tę kwotę nawet o 1 zł to już od kolejnego dnia musiałbyś założyć firmę! Z tego względu polecam Ci wstrzymanie wypłat z Google Adsense. Dopóki nie otrzymujesz płatności i nie wystawiasz i przyjmujesz faktur, nie jesteś przedsiębiorcą. Dlatego nie wypłacałbym zarobków przez kilka miesięcy, jeżeli ich oczywiście nie potrzebujesz. Kupisz tym sobie czas na przygotowanie się na wielkie i niepotrzebne podatki jak ZUS na JDG czy księgowość na sp. z o.o.

Wybór działalności nierejestrowanej w przypadku zarobków miesięcznych do 1 300 zł jest dużo bardziej korzystny w porównaniu z działalnością gospodarczą. W przypadku działalności, co prawda płaciłbyś mały ZUS (około 400 zł), ale do tego księgowość (około 200 zł), i już ponosiłbyś comiesięczne koszty w wysokości około 600 zł, co jest niemalże połową Twojego zarobku.

Co więc wybrać? Działalność gospodarczą, działalność nierejestrowaną czy spółkę z o.o.?

Wybór działalności, spółki etc. powinien w szczególności zależeć od tego w jakim momencie swojego życia jesteś i co chcesz osiągnąć na Youtube. Jeżeli np. prowadzisz kanał, który wymaga dużych inwestycji, a posiadasz stałe źródło przychodu i potrzebujesz wypłacać do 50 000 – 80 000 zł rocznie to polecam wybór spółki z o.o. Dlaczego? Ponieważ zapłacisz tylko 9% CITU na poziomie tego co zarobiłeś. Np. zarabiasz 100 000 zł, zapłacisz 9% CITU, a reszta zostaje do inwestowania w firmę. Jeżeli natomiast prowadzisz działalność gospodarczą to płacisz 19% podatku od 100 000 zł. Tracisz więc 10 000 zł w porównaniu do spółki.

Natomiast, jeżeli prowadzisz kanał, który wymaga małych inwestycji, a daje wysokie przychody wybrałbym inną opcję. Podejrzewam, że będziesz chciał inwestować zarobione pieniądze np. w inny biznes, nieruchomości, konsumpcję etc. Jeżeli będziesz chciał wypłacić dużą ilość pieniędzy (200 – 300K rocznie) to nie polecam założenia spółki z o.o., ponieważ nie unikniesz podwójnego opodatkowania. W takim przypadku wybrałbym działalność gospodarczą. Raz opodatkujesz przychód 19% podatkiem, a reszta zostaje “na rękę”, na budowę domu, kupno mieszkań pod inwestycje etc. 🙂

Mam nadzieję, że moje porady będą dla Ciebie przydatne. Pamiętaj, że nie jestem doradcą podatkowym. Dzielę się z Tobą moim doświadczeniem. Chcę, żebyś wiedział jaki masz wybór i jakie może on nieść ze sobą konsekwencję. Pamiętaj proszę, przeanalizuj skrupulatnie swoją sytuację, własne zarobki, preferencje i plany biznesowe. To jest najważniejsze przed wyborem działalności.

A jak Ty rozliczasz się z Youtube? Daj znać w komentarzu, jestem bardzo ciekawy 🙂

Jeśli jesteś zainteresowany odpowiednim wyborem formy prowadzenia działalności włóż rękę do kieszeni i wyciągnij z niej 200 zł na profesjonalną poradę prawną – to na pewno Ci się zwróci 🙂

Źródła:

https://www.podatnik.info/publikacje/zerowy-pit-dla-mlodych-dla-kogo-i-na-jakich-zasadach,57640a

https://www.pit.pl/aktualnosci/przychody-z-dzialalnosci-nierejestrowanej-a-ulga-dla-mlodych-961894sz